INTERVIU: Kuris verslas yra sėkmingas – pelningas, populiarus ar vienaragis?

Audrius Lučiūnas, antrepreneris, Paysera bendraįkūrėjas. Nuotr. DELFI

Pastaraisiais metais vis dažniau girdime apie vienaragius: tai, kas seniau buvo sunkiai pasiekiama ir tikrai tarsi iš mitų pasaulio, šiandien tampa tech kultūroje nebėra naujiena. Ne veltui Vilnius, dar vadinamas fintech sostine, birželio mėnesį atidengė „Vienaragių“ autobusų stotelę. Tačiau po blizgučiais ir mitais slepiasi verslo realybė – investuotojai, tikslai, rezultatai, pelnas arba… nuostoliai. Tad koks verslas šiandien yra sėkmingas ir kaip startuolių finansavimas keisis ateityje? Kalbame su e. komercijos ir marketingo ekspertu, antrepreneriu Audriumi Lučiūnu.

- Kaip bendrai vertinate šiandienos startuolių finansavimo rinką?

- Prieš 10–15 metų gajus startuolių ir investuotojų įsitikinimas „užpumpuokime verslą, užimkime rinką, ir jis taps pelningu“ atsimušė į realybę – vartotojai programėlę naudoja kol ji nemokama, o mokamo produkto atsisako. Dauguma vienaragių pervertinti, o investiciniai fondai po truputį nusiima rožinius akinius, karpydami tolesnes investicijas į startuolius.

Patikrinti, ar bendrovės verslo modelis monetizuojamas, kartais nereikia pritraukti investuotojų milijonų. Jeigu verslo modelis geras, verslas gali būti pelningas ir neprašydamas investuotojų pinigų, ką ir rodo tokių bendrovių kaip Kilo Health ar Paysera pavyzdžiai.

- Prieš kiek daugiau nei dešimtmetį visame pasaulyje iš viso buvo vos 14 vienaragių. Palyginimui, vien pernai jų buvo „pagaminta“ virš 700. Audriau, kas apskritai lemia didėjančias vienaragių gretas?

- Pagrindinė priežastis – ženkliai padidėjo investicijų kiekis. Lyginant 2020 ir 2021 metus, JAV ir Europoje investuojamų pinigų kiekis padvigubėjo ar net patrigubėjo. Tačiau yra kita įdomi tendencija. Startuolių, gaunančių investicijas, nedvigubėjo. O tai reiškia, kad iš esmės investuojama į tas pačias įmones.

Tai „pučia“ jų vertę joms net ir nerodant teigiamų finansinių rezultatų. Štai ir turim gerokai daugiau vienaragių. Tačiau tyrimai ir net 91 % rizikos kapitalo fondų sako, kad dauguma vienaragių yra pervertinti. Tad ar tikrai visi „vienaragiai“ yra vienaragiai?

“Auginant vienaragius, susikoncentruojama tik į vartotojų bazės didinimą, o tam kaip iš jų bus uždirbama, turimas tik teorinis modelis, kuris praktikoje dažnai neveikia.”

– Audrius Lučiūnas

– Audrius Lučiūnas

- Tarp vienaragių yra ne tik tokių pasaulinių kompanijų kaip „Netflix“, „Spotify“, „Uber“, „SpaceX“, „Klarna“, o ir lietuviai „Vinted“, „Nord Security“. Visgi, mažumai vienaragių pavyksta veiklą monetizuoti. Didžioji dalis bendrovių „pučia“ pajamas, patirdamos nuostolius. Kodėl didžiajai daliai vienaragių bent kol kas neišeina dirbti pelningai?

- Auginant vienaragius remiamasi senaisiais marketingo principais. O vienas jų sako, kad rinkos lyderis pasiima didžiąją dalį pajamų. Ir tai yra tiesa, tačiau tam būtina viena papildoma sąlyga – įmonė turi turėti veikiantį verslo modelį. Startuoliams sparčiai augant, ši sąlyga dažnai yra ignoruojama. Susikoncentruojama tik į vartotojų bazės didinimą, o tam kaip iš jų bus uždirbama, turimas tik teorinis modelis. Pabandžius realizuoti savo menamą verslo modelį praktikoje neretai paaiškėja, kad jis neveikia.

O priežasčių tam begalės. Pradedant tuo, kad vartotojai mielai naudojasi produktu tik tuomet kai jis nemokamas ir baigiant politiniu nestabilumu. Tokiais atvejais bandoma keisti verslo modelį, ieškoma kitokių pajamų šaltinių ir t. t. Grąžos vis dar nėra, bet investicijų veiklos palaikymui reikia vis daugiau ir daugiau. Toks spaudimas verčia toliau pritraukinėti investicijas, kurios sukuria menamą vienaragį. Viskas tokiu principu ir juda tolyn. Viskas gerai, kol auga vartotojų bazė, yra viltis sukurti veikiantį verslo modelį ir yra kas vis dar į visa tai investuoja. Bet kai vienas iš šių veiksmų sustoja, ateina ir startuolio saulėlydis, nepriklausomai nuo jo buvusios menamos vertės.

- Ar investicinių fondų kantrybė vienaragių patiriamiems nuostoliams turi ribas?

Taip, žinoma. Atlikdami investiciją, fondai iš startuolių tikisi tam tikrų tikslų pasiekimo. Šių tikslų pasiekimui ir skiriami investuojami pinigai. Atlikdamas investiciją, fondas iš karto planuoja ir kas bus sekantis investuotojas, kuris iš fondo išpirks dabar gaunamą startuolio dalį. Jei per nustatytą laiką startuolis nepasiekia numatytų tikslų, vadinasi sekantis investuotojas neateis ir esamas fondas traukiasi pasiimdamas atgal tiek, kiek dar gali (startuolio steigėjai likučių dalybų eilėje būna paskutiniai).

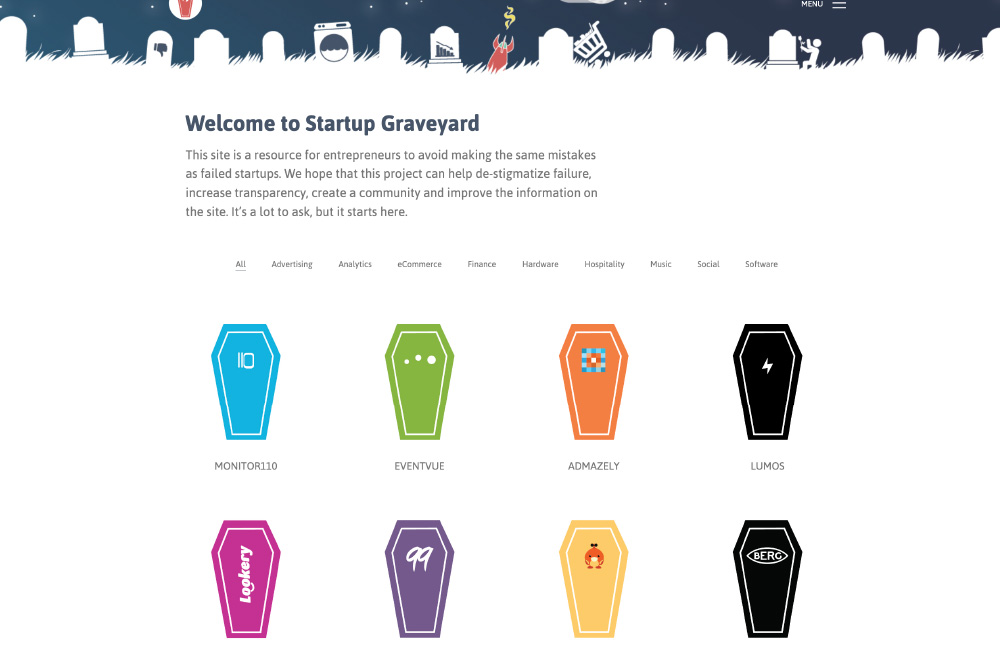

Toks fondo atsitraukimas iš investicijos yra toks pats įprastas, kaip ir investavimas į startuolį, tik apie tai mažai kas kalba. Nustebtumėte sužinoję, kiek tokių startuolių, potencialių vienaragių, po įsigijimo uždarė „Google“ ar „Amazon“. Internete yra net įrengtos jų virtualios kapinės.

![#]()

Toks fondo atsitraukimas iš investicijos yra toks pats įprastas, kaip ir investavimas į startuolį, tik apie tai mažai kas kalba. Nustebtumėte sužinoję, kiek tokių startuolių, potencialių vienaragių, po įsigijimo uždarė „Google“ ar „Amazon“. Internete yra net įrengtos jų virtualios kapinės.

- Investuotojų ir finansininkų bendruomenės diskutuoja, kas yra tikroji įmonės vertė. Nuomonės pasidalija į du flangus. Balansinės vertės šalininkai vertę neretai skaičiuoja pagal P/E rodiklį (kainos ir pelno vienai akcijai santykis). Į startuolius investuojantys fondai dažniau remiasi ne buhalteriniais finansais, o ateities projekcijomis. Kuris skaičiavimas yra teisingesnis?

- Kaip siūlytumėte skaičiuoti startuolio vertę? Akcijų biržoje akcijų kainą iš esmės lemia tai, kokio tipo akcijų pirkėjai tuo metu dominuoja. Trumpalaikiai ar ilgalaikiai.

Ilgalaikiai atlieka skaičiavimus, daro analizes, prognozes, remdamiesi jomis perka akcijas. Trumpalaikiams investuotojams visa tai nesvarbu, nes jie remiasi gandais ir pažadais. Todėl jiems svarbus kitas vienintelis kriterijus – kad šiandien perkamos akcijos kaina rytoj būtų didesnė. Ir visiškai nesvarbu kokią jos tikrąją vertę rodo ilgalaikio investuotojo atlikta techninė analizė.

Vadovaujantis tokiu požiūriu, konkrečiu laiko momentu, teisūs gali būti ir ilgalaikiai, ir trumpalaikiai investuotojai turėdami visiškai priešingas nuomones. Viskas priklauso nuo požiūrio ir lūkesčių.

Tą patį principą taikyčiau ir startuolių vertinimui. Todėl vieno teisingo vertinimo čia nėra, nes tai priklauso nuo startuolio augimo etapo, rinkos ar investuotojų lūkesčių ir, pvz., ar startuolį parduoti norima dabar, po metų, po 20 ar nepardavinėti visai. Aplinkybių daug, o krištolinio rutulio ateičiai nuspėti niekas neturi.

Daugumai investuotojų, kaip ir trumpalaikiams investuotojams akcijų biržoje, svarbu tik tai, kad startuolyje viskas būtų gerai ir jo vertė kiltų iki kol bus pasitraukta iš tos investicijos. O ar ta vertė tikra, kaip vystysis pats startuolis ir kas su juo bus toliau, tai jau ateities investuotojų reikalas.

„Daugumai investuotojų svarbu tik tai, kad startuolyje viskas būtų gerai ir jo vertė kiltų iki kol bus pasitraukta iš tos investicijos. O ar ta vertė tikra, kaip vystysis pats startuolis ir kas su juo bus toliau, tai jau ateities investuotojų reikalas.“

– Audrius Lučiūnas

– Audrius Lučiūnas

- Jūsų verslai – „Paysera“, „Geri lęšiai“, „Zynky“ – atrodo, neturi išorinių investuotojų. Kaip finansuojami jie? Ar įmonių plėtrai užtenka jų veikloje uždirbamų lėšų? Ar skolinatės iš bankų?

- Savo veikloje turėjau ir sėkmingų, ir nesėkmingų verslų. Tenka pabūti ir investuojančiojo, ir investicijų ieškančiojo vaidmenyje. Ir kiekviena situacija skirtinga, nes priklauso nuo verslo tipo, jo augimo galimybių, pelningumo, dydžio ir t. t.

Pvz., optikų „Zynky“ verslo modelį atidirbti užtruko kelerius metus. Eksperimentavome su skirtingo dydžio parduotuvėmis skirtingose miesto vietose, testavome kaip skiriasi jų atsiperkamumas dirbant dideliame prekybos centre ar miegamajame rajone, keitėme asortimentą, komunikaciją, kainodarą ir t. t. Visa tai buvo finansuojama iš kitos veiklos uždirbamomis lėšomis. Tačiau šiandien šis verslo modelis paruoštas plėtrai, o aš ieškau tokio dydžio išorinės investicijos, kad toliau iš gaunamo uždarbio galėtumėme per mėnesį atidaryti bent po vieną naują optiką bet kurioje ES šalyje be kitų papildomų išorės investicijų. Po metų atidaryti po 2 naujas optikas per mėnesį, dar po metų – jau po 4 ir t. t. Ir visos jos dirbtų pelningai nuo pat pirmųjų veiklos metų. Visa tai atidirbti užtruko, tačiau šiandien užtektų sąlyginai gana nedidelių investicijų, kad visa ši veikla taptų gan dideliu žaidėju visoje Europos rinkoje.

O štai, pavyzdžiui, investicija į „Paysera“ anuomet sudarė 10 000 litų. Tiek pakako, kad išaugintume įmonę iki tokios, kokia ji yra dabar (~80–100 mln. Eur vertės). Šiandienos kontekste tokio dydžio investicijos skamba neįtikėtinai, bet tai yra ta esminė savybė, kuria pasižymi antrepreneriai. Jie visur įžvelgia galimybes ir jiems nereikia daugybės pinigų joms įgyvendinti. Ar „Paysera“ čia viena tokia? Aišku, ne. Pažiūrėkite, ką be didesnių išorinių investicijų dabar išdarinėja „Kilo Grupė“ („Kilo Health“).

- Ar jūs investuotumėte į nuostolius generuojantį startuolį? Kokios tai turėtų būti aplinkybės? Ar visgi investuotumėte tik į pelningai veikiantį verslą?

- Nesu tik balansinės vertės šalininkas, bet labai nemėgstu spekuliuoti ir „burti“ ateitį. Todėl privengiu tokių verslų, kur yra daug kalbų apie šviesų rytojų ir nėra tai pagrindžiančių tvirtų duomenų.

Man visuomet svarbus įmonės verslo modelis. Ar jis veikia? Kaip lengvai pirkėjai išleidžia pinigus įmonės produktui? Kas tuos pinigus moka, o kas produktą vartoja? Kas visame tame „veža“, kad norima už tai mokėti pinigus? Kiek trunka ir kainuoja pritraukti vieną mokų klientą?

Tam tikrai nebūtina, kad nuo pat pirmos dienos visa įmonės veikla būtų pelninga. Man labai patiko anksčiau taikytas „Amazon“ modelis. Kai „Amazon“ buvo spartaus augimo fazėje, kartas nuo karto jie pristabdydavo ir vieną metų ketvirtį padarydavo pelningu. Tarsi sakydami – „ei, žiūrėkite, su mumis viskas gerai, būkite ramūs, jūsų pasirinkimas investuoti į mus yra teisingas, nes mes galime būti pelningi ir visas mūsų verslo modelis veikia“.

Tokio pademonstravimo šiandien labai trūksta iš kai kurių vienaragių. Gal dėl to, kad viskas kas matysis, tai iš to pripūsto vienaragio išeinantis oras?

Šių metų LOGIN 2022 konferencijoje Audrius Lučiūnas kalbėjo tema „Unicorn vs. Proficorn: į startuolių finansavimą ateina pokyčiai“. Šis interviu originaliai buvo publikuotas naujienų portale DELFI.